美国从1974年开始让黄金自由买卖,纽约的商品交易所(COMEX-Commodities Exchange New York)在该年底将黄金作为一种标准化的期货交易合约进行买卖,这种在纽约的商品交易所买卖的期金合约具有投资的角色和功能;这是黄金在现代金融市场迈出的第一步,投资者开始接触到黄金交易。自此之后,黄金以其独特的价值和投资功能,令越来越多的投资者有兴趣参与黄金买卖。

黄金投资市场的产生

黄金投资市场的产生是先从柜台式现货交易的形式开始。以时间顺序列出主要的黄金投资市场发展,较重要的时间进程如下:

1804年伦敦开始形成黄金交易中心;

1910年金银业贸易场成立;

1919年伦敦进行第一次定盘(Gold Fixing);

1974年纽约商品交易所推出黄金期货合约;

2002年10月中国上海黄金交易所正式运作;

2008年1月上海期货交易所推出电子交易平台;

2008年3月28日金银贸易场推出电子交易平台;

2008年10月20日香港交易所重推出黄金期货;

2011年4月18日香港商品交易所推出黄金期货。

黄金价格的显示

不同的地区的黄金市场会以当地货币来表示黄金价格和进行买卖,在国际市场上,美元是全球黄金投资市场的报价和交易单位。

国际现货金价为每盎司1600美元,是指以每金衡盎司(Troy Ounce)重量计,价格是1600美元。

当美国期金价格为每盎司1620美元,虽然重量单位同样是每金衡盎司,价格却和现货金价有所不同,这是因为两者的结算地点和时间都不相同。由于期金价有不同的到期月份,因此报出期金价格时必需同时报出是指哪一个期货到期月份,例如二月的期金价格是每盎司1620美元。

香港九九金价为每两12000港币,金银业贸易场的交易货币是港元,因此报价是以港元为货币。重量是以每一两(金衡两的单位正称为司马两;这个司马两是十进制的)作报价,因为买卖合约的黄金成色要求为九九金,即黄金的成色标准99%黄金,因此在换算成其它成色的金价时,要考虑成色上的计算调整。

人民币金价为每克350人民币,中国的黄金交易货币是人民币,其交易单位是以克来显示和买卖的。

黄金价格的定价因素

黄金虽然说得上是一种全球性的商品和货币,但因为不同的黄金市场存在着交易货币、重量和规格的差异,令其报价和交易价格便有不同的显示。当要比较不同黄金市场的价格时,要考虑和计算的因素包括:

定价货币

例如港元、美元、人民币和日元等,这部份可以通过汇率上的计算来换算。

重量单位

国际市场上多以盎司和克为交易单位,地区性市场如香港是以两为交易单位,印度和中东地区是以「托拉」(Tola)为单位。纯粹以重量而言,这些单位可以透过换算来作比较。

一盎司黄金=31.103495克=0.831两

1000克(一公斤)=32.1507盎司

1「托拉」(Tola)=11.66克=0.375盎司,南亚地区以此为流通的单位。

黄金成色的规格

不同的黄金合约和交易品种会对黄金成色有不同的要求,要比较两个不同市场的金价时,也要就黄金成色作出调整和换算。伦敦现货黄金的报价成色标准是纯金,纽约商品交易所黄金期货合约的成色规格是99.5%,香港的九九金是99%等等。

结算时间和地点

不同的结算时间当然会产生不同的黄金价格,不同的黄金结算地点也会因地域黄金供求的变化,运输和转移成本的不同而有所差异。在比较不同黄金市场的价格时,要考虑和计算上述两点所产生的差异和原因。

不同金价的换算例子

举例说,要将伦敦交收黄金的美元/盎司金换算成以九九金报价方式的港元/両金价时,要考虑的换算单位包括:由美元汇兑成港元(乘以美元兑港元汇兑,例如7.8),由伦敦金报价的足金成色换算成99%黄金成色(乘以0.99)和将盎司重量单位换算为司马両(因1盎司只等于0.831司马両,故除以0.831)。

例子一 伦敦金金价和九九金价的换算:1800美元/盎司金价换算为九九金的计算。

假设美元兑港元是7.79。

1800美元/盎司x 7.79 x 0.99(成色上的换算) ÷ 0.831(重量上的换算)= 16704.90港元/両的九九金价。

例子二 伦敦金金价和人民币金价的换算:1800美元/盎司金价换算为上海黄金交易所的99.99%金价。

假设美元兑人民币是6.35。

1800美元/盎司x 6.35 x 32.15075/1000 x 0.9999 = 367.45 人民币/克。

黄金投资市场的概述和相互关系

黄金投资的流通性和价格透明度甚高,黄金价格在不同时间和不同市场的交易并非是对闭和个别的,它的伸延性是跨时间和跨市场的。不同的黄金投资市场会有其独特性,但这些市场相互之间在黄金价格上是存在关联性和共通性的。我们要认识每一个黄金投资市场的运作,是因为这些黄金市场之间是存在著对整体黄金价格产生影响的因素,这种影响的关系可以从两个角度去理解:

相互价格的参考和影响因素

不同的黄金市场所进行的黄金交易,在实物交收规格和结算方式上很多时候是不相同的,加上个别黄金市场内的投资活动主要是受当地市场投资者的买卖欲望和行为所支配,很多时候是会和其他地方的黄金市场活动并不一致。但不管在哪个黄金市场、用哪种黄金投资工具,或有哪些合约上的差异,黄金始终是黄金,影响黄金的定价的因素基本上是相关连和相同的,因此当某一市场的金价上升,其它市场的黄金价格不可能没有影响。例如在香港的黄金交易时间,如果投资者或黄金交易商察觉到日本东京期货交易所的金价受买盘推高上升,香港的投资者的交易行为或黄金交易商的报价也会受到影响而有向上的趋势。

受实质出现的买卖活动所产生的影响

当两个不同的黄金市场在同一时间因不同市场背景而出现不正常的差异时,专业投资者、银行和黄金交易商都会利用这些不同市场所产生的差异而进行套取差价的活动。这种以不同市场金价的差异作为入市考虑的市场风险相对较小,这种同时(或在很短时间内)以一买一卖来赚取不同市场的价格差异的黄金交易活动称为套戏交易(或称为套利交易)。

例如,香港因为黄金需求在增加,令在某一交易时间内,香港的黄金价格比伦敦交收黄金的报价高出接近2美元,这个接近2美元的溢价是高得有点不合理。注意的是何谓一个合理的溢价水平是难以简单界定的,但如果只考虑运输费用和将伦敦交收的黄金化炼成香港交收的金条规格,费用应远低于这个每盎司2美元的溢价。当两地黄金价格出现异常差异时,银行和交易商便可做一笔买入伦敦黄金同时沽出香港九九金的套戏交易,银行进行这此些套戏交易的目的就是套取这个不合理价差,希望在这个溢价的变化中获利。

这样的套戏交易都是以一买一卖的方式进行,必然会对个别市场的金价波动产生影响人,例如是进行一个买入伦敦黄金和沽出香港九九金套戏交易,当香港涌现沽盘时,便增加了香港的黄金沽售压力,这些套戏活动是会直接或间接调整两地市场的金价差异。

全球黄金投资市场的组成和特点

例如我们将一个交易日作为一个整体的交易时间段看,每天澳洲黄金市场是最早进行黄金交易的。随后的黄金交易便接续地在不同地方的黄金市场产生,直至纽约的商品交易所期金交易结束后,电子的交易平台依然让黄金投资者可以参与买卖,然后又再将金价的接力棒交回到澳洲黄金市场。黄金投资市场在24小时不停买卖的这个特点,让黄金市场变成是一个跨地域和跨时间的投资市场。

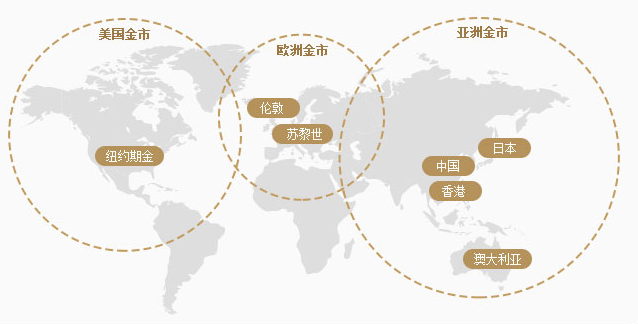

下图显示以地域来区分和连接的黄金市场。但这种地域上的连接关系,在黄金交易的流通特性和电子交易普及下,已经变得不明显,黄金交易已经打破地域上的限制。

下图显示以香港时间作为时间坐标来区分和连接的黄金市场,从每一个黄金交易日来看,澳洲金市是每交易日最先开市的。交易所形式的买卖受时间影响较大,场外交易方式电子交易的运作令黄金交易时间可作24小时的延伸。